Các loại phí áp dụng trong giao dịch chứng khoán

Đối với thị trường chứng khoán Việt Nam, có khá nhiều loại phí giao dịch được áp dụng trong các giao dịch đối với các nhà đầu tư, điều này sẽ ảnh hưởng trực tiếp tới kết quả đầu tư, vì vậy nhà đầu tư cần nắm rõ các loại phí và thuế được áp dụng đối với từng loại giao dịch cụ thể để có thể tính đúng được các loại phí mình cần phải trả và tối ưu được lợi nhuận cho mình.

1. Phí giao dịch - Phí môi giới chứng khoán

Phí giao dịch hay phí môi giới chứng khoán là gì?

Phí Giao dịch (còn gọi là Phí Môi giới Chứng khoán) là Phí mà nhà đầu tư phải trả khi thực hiện giao dịch mua hoặc bán chứng khoán thành công. Phí này do Công ty Chứng khoán thu theo tỷ lệ phần trăm giá trị của giao dịch thành công. Đây là phí chiếm phần lớn trong các giao dịch của nhà đầu tư.

Cách tính phí giao dịch hay phí môi giới chứng khoán như thế nào?

Theo quy định của Luật Chứng Khoán thì các Công ty Chứng khoán không được phép thu quá 0,5% giá trị 1 lần giao dịch và không quy định tối thiểu.

Mức phí giao dịch chứng khoán của các công ty chứng khoán hiện nay thường dao động từ khoảng 0,15% - 0,35% tuỳ công ty, một số công ty chứng khoán mới hiện nay áp dụng mức phí 0% nhằm thu hút thêm khách hàng.

Sở giao dịch chứng khoán cũng thu phí giao dịch với mức phí là 0,03%, bằng hình thức thu gián tiếp thông qua các công ty chứng khoán, thông thường, phí giao dịch ở các công ty chứng khoán đã bao gồm phần phí giao dịch của Sở giao dịch chứng khoán.

Lưu ý rằng đối với một số công ty chứng khoán, mức phí giao dịch không phải cố định cho tất cả các giao dịch, mức phí giao dịch áp dụng có thể có sự thay đổi tuỳ vào giá trị giao dịch, thông thường phí giao dịch sẽ thấp hơn nếu giá trị giao dịch cao.

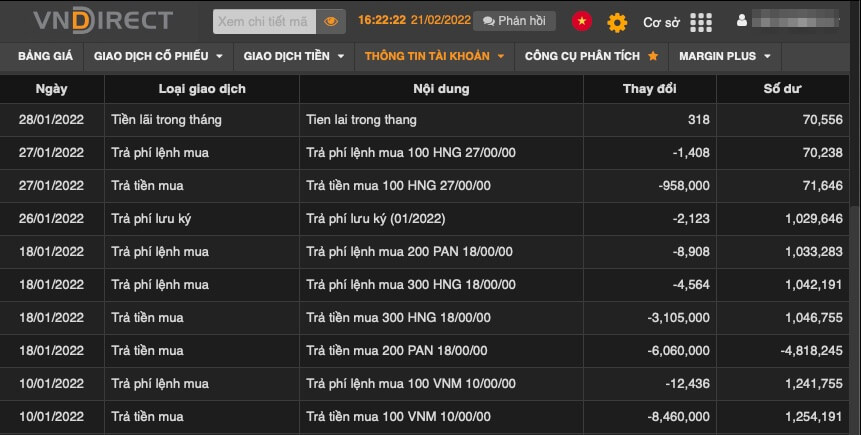

Phí giao dịch hay phí môi giới chứng khoán trên VNDirect

Mẹo cho nhà đầu tư: Nếu nhà đầu tư có vốn đầu tư lớn (thông thường từ 1 tỷ đồng trở lên) thì được xem là khách VIP, hãy liên hệ với môi giới để có thể nhận được các ưu đãi tốt hơn như phí giao dịch thấp hơn và một số ưu đãi riêng cho khách hàng VIP.

Lưu ý rằng phí giao dịch được áp dụng cho cả 2 chiều là chiều mua và chiều bán, phí giao dịch luôn được tạm trừ ngay khi đặt lệnh và được thu khi lệnh đó được hoàn thành, vì vậy trong một số trường hợp, nhà đầu tư tính toán số tiền hiện có có thể mua được số lượng cổ phiếu nhưng không đặt lệnh được vì chưa cộng thêm phí giao dịch.

Ví dụ phí giao dịch chứng khoán đối với nhà đầu tư cá nhân

Giả sử nhà đầu tư A đang sử dụng sàn giao dịch tại TCInvest, mức phí giao dịch được áp dụng là 0,1%.

Nhà đầu tư A mua 5,000 cổ phiếu HNG ở giá hiện tại là 9,800 đ/cp, giá trị giao dịch này là 49,000,000 đ, với mức phí giao dịch là 0,1%, nhà đầu A tư sẽ chịu phí là 49,000 đ, tổng số tiền nhà đầu tư cần bỏ ra để hoà thành giao dịch mua 5,000 cổ phiếu HNG là 49,049,000 đ.

3 ngày sau khi giá cổ phiếu HNG tăng lên 10,000 đ/cp, nhà đầu tư A bán 5,000 cổ phiếu đã mua, giá trị giao dịch lúc này là 50,000,000 đ, nhà đầu tư A sẽ phải chịu phí giao dịch là 50,000 đ.

Như vậy, sau khi hoàn tất 1 vòng giao dịch mua và bán, giá trị giao dịch chênh lệch là 1,000,000 đ, phí giao dịch nhà đầu tư A phải trả là 99,000 đ và lợi nhuận là 901,000 đ.

2. Phí Lưu ký Chứng khoán

Phí Lưu ký Chứng khoán là gì?

Phí Lưu ký là 1 khoản phí nhỏ mà trong đó Nhà nước (đại diện là Trung tâm Lưu ký Chứng khoán Việt Nam) đứng ra bảo đảm Quyền sở hữu số chứng khoán có trên tài khoản của nhà đầu tư tại các Công ty chứng khoán.

Trung tâm Lưu ký Chứng khoán Việt Nam sẽ thu phí lưu ký bằng hình thức gián tiếp thông qua các Công ty Chứng khoán và Ngân hàng Lưu ký. Như vậy, phí Lưu ký mà nhà đầu tư trả cho Công ty chứng khoán thực chất là sẽ trả cho Trung tâm Lưu ký Chứng khoán Việt Nam.

Cách tính Phí Lưu ký Chứng khoán

Theo Thông báo mới nhất tại Thông tư 127/2018/TT-BTC của Bộ Tài chính ban hành ngày 27/12/2018 thì từ Ngày 15/02/2019 mức Phí Lưu ký Chứng khoán được phân ra làm 02 loại tuỳ loại hình sản phẩm chứng khoán đó là:

- Phí Lưu ký Cổ phiếu, chứng chỉ quỹ, chứng quyền: 0,3 đồng mỗi tháng

- Phí Lưu ký Trái phiếu: 0,2 đồng mỗi tháng

Công thức để tính phí Lưu ký Chứng khoán là:

Giá theo loại Lưu ký x (Tổng số dư cuối ngày / Tổng số ngày của tháng đó)

Trong đó:

- Giá theo loại lưu ký là 0,3 đồng hoặc 0,2 đồng phụ thuộc vào loại sản phẩm Lưu ký mà nhà đầu tư nắm giữ

- Tổng số dư cuối ngày là tổng số lượng mà nhà đầu tư nắm giữ không phân biệt tỷ giá của các loại khác nhau

- Tổng số ngày là tổng số ngày của tháng đó, kể cả ngày nghỉ, lễ

Ví dụ phí Lưu ký Chứng khoán

Cũng sử dụng ví dụ ở trên, nếu nhà đầu tư A không bán 5,000 cổ phiếu HNG mà vẫn giữ lại tới cuối tháng, số lượng cổ phiếu của nhà đầu tư A cho tới ngày cuối tháng vẫn không thay đổi là 5,000 cổ phiếu.

Giả sử sử dụng thời gian là hiện tại là tháng 2 năm 2022, vì tháng 2 năm nay có 28 ngày, nên tổng số ngày của tháng này là 28 ngày, vì vậy nên phí Lưu ký nhà đầu tư phải chịu là: 0,3 x (5,000 / 28) = 53,57 đ.

Lưu ý rằng, nếu nhà đầu tư A được nhận thêm cổ tức bằng cổ phiếu, lượng cổ phiếu bằng cổ tức này cũng sẽ áp dụng phí Lưu lý Chứng khoán.

Cũng với ví dụ trên, nếu nhà đầu tư A nhận được cổ tức là 500 cổ phiếu, vậy số dư cuối tháng của nhà đầu tư A là 5,500 cổ phiếu, mức phí Lưu ký Chứng khoán bao gồm cả cổ tức sẽ là: 0,3 x (5,500 / 28) = 58,92 đ.

3. Phí ứng trước tiền bán Chứng khoán

Phí ứng trước tiền bán Chứng khoán là gì?

Thị trường chứng khoán cơ sở tại Việt Nam là thị trường có thời gian giao dịch chứng khoán với chu kỳ thanh toán là T+2, điều đó có nghĩa là sau 2 ngày làm việc kể từ khi hoàn thành giao dịch, nhà đầu tư mới nhận được tiền mặt vào tài khoản vào lúc 16h30, tuy nhiên, phiên giao dịch đã kết thúc, nên nhà đầu tư chỉ có thể dùng số tiền đó để giao dịch chứng khoán vào ngày hôm sau, vì vậy nhà đầu tư sẽ cần phải chờ 3 ngày sau khi giao dịch hoàn thành.

Từ vấn đề đó, các công ty chứng khoán cung cấp một công cụ cho nhà đầu tư là ứng trước tiền bán chứng khoán, cho phép nhà đầu tư có thể ứng trước số tiền sau khi hoàn thành giao dịch mà không cần phải đợi đủ số ngày như quy định, tuy nhiên nhà đầu tư sẽ phải chịu một khoản phí từ các công ty chứng khoán, khoản phí này gọi là Phí Ứng trước Tiền bán Chứng khoán (hoặc một số công ty gọi là Lãi vay Ứng trước Tiền bán Chứng khoán).

Cách tính Phí Ứng trước tiền bán Chứng khoán

Phí ứng trước tiền bán này sẽ phụ thuộc vào số Ngày vay thực tế của khách hàng, Lãi suất vay của các Công ty Chứng khoán cũng khác nhau.

Lưu ý rằng số ngày ứng trước tiền bán là số ngày vay thực tế của khách hàng, tính cả ngày nghỉ, lễ. Các dịp Tết, lễ hoặc các dịp đặc biệt thì mức phí ứng trước tiền bán Chứng khoán sẽ cao hơn.

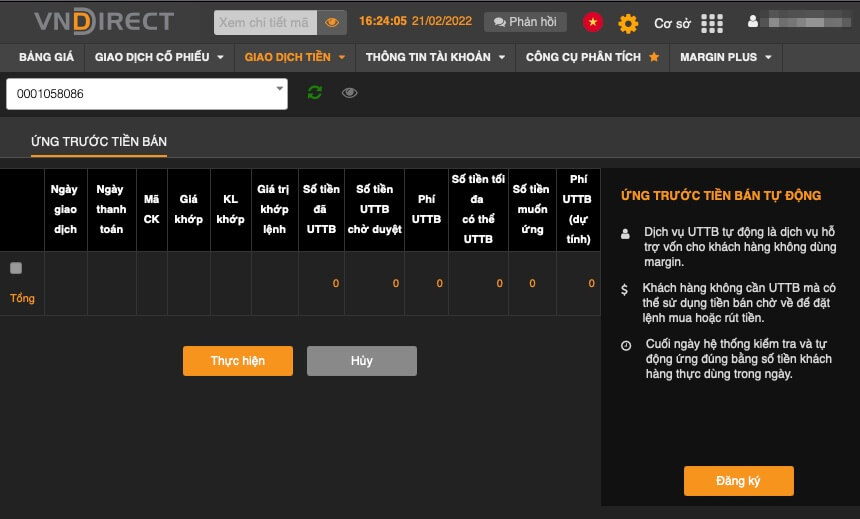

Phí ứng trước tiền bán chứng khoán trên VNDirect

Cách tính số ngày thực tế và số tiền phí ứng trước tiền bán Chứng khoán

Cũng dùng ví dụ ở trên, giả sử phí ứng trước tiền bán của công ty chứng khoán TCInvest là 0,04%/ngày, nhà đầu tư A hoàn thành giao dịch với giá trị giao dịch là 50,000,000 đ.

Nhà đầu tư vừa mới hoàn thành giao dịch vào ngày thứ 2 và muốn ứng trước tiền bán ngay trong ngày, số ngày vay thực tế là 2 ngày, phí ứng trước tiền bán sẽ là: 2 ngày x 0,04% x 50,000,000 đ = 40,000 đ.

Nếu nhà đầu tư hoàn thành giao dịch vào ngày thứ 2 và muốn ứng trước tiền bán vào ngày thứ 3, số ngày vay thực tế là 1 ngày, phí ứng trước tiền bán sẽ là: 1 ngày x 0,04% x 50,000,000 đ = 20,000 đ.

Nếu nhà đầu tư hoàn thành giao dịch vào ngày thứ 5, thì ngày thứ 2 tuần sau tiền mới về, khi đó nhà đầu tư muốn ứng trước tiền bán chứng khoán thì số ngày vay thực tế sẽ là 4 ngày (bao gồm thứ 7 và chủ nhật), phí ứng trước tiền bán sẽ là: 4 ngày x 0,04% x 50,000,000 đ = 80,000 đ.

4. Phí giao dịch ký quỹ - margin

Lưu ý: Phí giao dịch ký quỹ chỉ áp dụng đối với nhà đầu tư sử dụng hình thức giao dịch ký quỹ.

Giao dịch ký quỹ hay Margin là hình thức mà nhà đầu tư được vay từ công ty môi giới chứng khoán để mua cổ phiếu và tài sản thế chấp chính là giá trị chứng khoán và tiền mặt có trong tài khoản của nhà đầu tư.

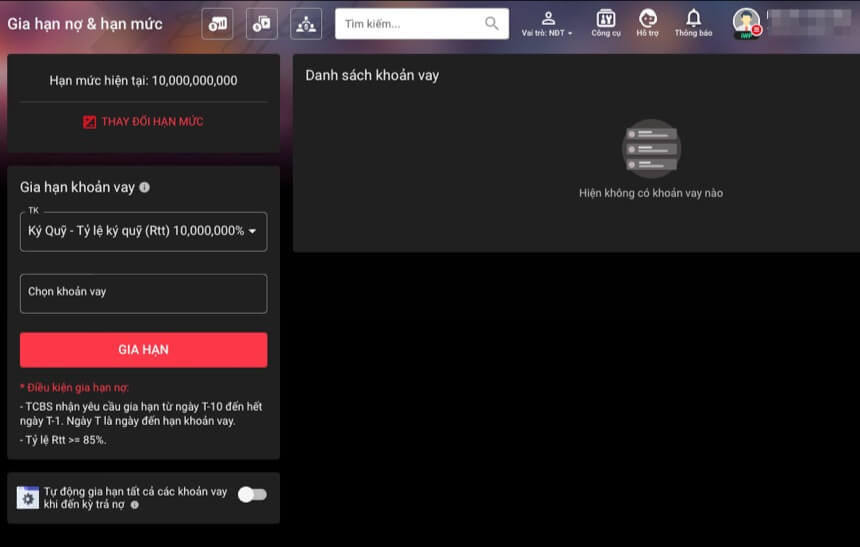

Phí giao dịch ký quỹ trên TCInvest

Lãi suất ký quỹ hay lãi suất margin là lãi suất mà nhà đầu tư phải trả cho công ty chứng khoán khi vay để thực hiện giao dịch ký quỹ. Hình thức này tương tự như lãi suất ngân hàng, trong trường hợp này công ty chứng khoán là bên cho vay, nhà đầu tư là bên đi vay.

Đối với giao phí giao dịch ký quỹ, nhà đầu tư cần có tiền hoặc tài sản đảm bảo (thường là cổ phiếu) trong tài khoản trước để thực hiện vay, tiền và tài sản đảm bảo này sẽ được trừ dần theo mức lãi vay quy định của công ty chứng khoán.

Đối với giao phí giao dịch ký quỹ, nhà đầu tư cần có tiền hoặc tài sản đảm bảo (thường là cổ phiếu) trong tài khoản trước để thực hiện vay, tiền và tài sản đảm bảo này sẽ được trừ dần theo mức lãi vay quy định của công ty chứng khoán.

5. Các loại Phí khác

Trên đây là những loại phí thường gặp đối với nhà đầu tư, tuy nhiên trên thực tuỳ vào công ty chứng khoán, có thể sẽ có một số loại phí khác được áp dụng ví dụ như:

- Phí liên quan đến cho/nhận, thừa kế chứng khoán

- Phí giao dịch ngoài sàn

- Phí chào mua công khai

- Phí dịch vụ tin nhắn SMS

- …

Các loại phí này là các loại phí không thường xuyên và không phải áp dụng ở tất cả các công ty chứng khoán mà tuỳ thuộc vào chính sách và ưu đãi của riêng từng công ty chứng khoán.

Tổng kết

Trên đây là tổng quan các loại phí được áp dụng trong giao dịch chứng khoán hiện nay tại thị trường chứng khoán Việt Nam, hi vọng bài viết này đã cung cấp một cách đầy đủ và chi tiết các khái niệm và cách tính các loại phí cụ thể cho các nhà đầu tư.